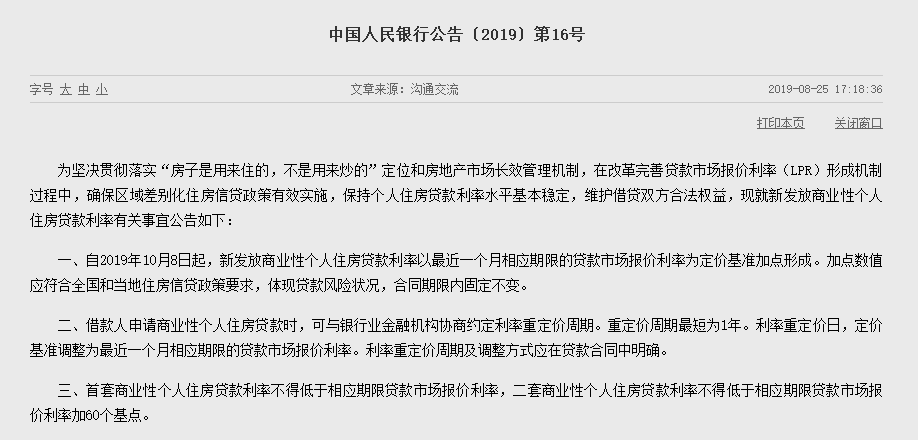

昨天(8月25日)下午17:18,中国人民银行发布公告〔2019〕第16号文件,就新发放商业性个人住房贷款利率有关事宜进行公告。

虽然,央行随即发布了《中国人民银行有关负责人就个人住房贷款利率答记者问》。

但无论是“公告”还是“答记者问”,都较为专业。一些房产界人士,一些银行界、金融界人士,都含糊其词,说不清楚,更何况普通公众。

公众最普遍的问题是:

1.房贷利率到底升了还是降了?

2.对房地产市场,是利好还是利空?

其实,房贷新政中有一个最重要的政策密码——LPR(贷款市场报价利率)。

可以说弄懂了LPR,就弄懂了房贷新政。

什么是LPR?LPR不是一个新的概念。

其实,中国人民银行早在2013年就提出了。

LPR(贷款市场报价利率),是商业银行对其最优质客户执行的贷款利率,其他贷款利率可在此基础上加减点生成。贷款基础利率的集中报价和发布机制是在报价行自主报出本行贷款基础利率的基础上,指定发布人对报价进行加权平均计算,形成报价行的贷款基础利率报价平均利率并对外予以公布。

但在过去10天里,中国再次聚焦LPR。

8月16日,国务院总理李克强主持召开国务院常务会议,部署运用市场化改革办法推动实际利率水平明显降低和解决“融资难”问题。

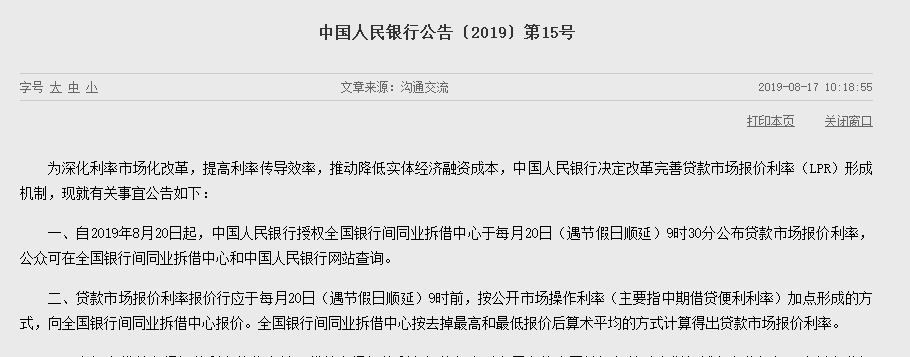

在国务院常务会议的第2天(8月17日),中国人民银行发布公告,宣布改革完善贷款市场报价利率(LPR)形成机制。新的LPR,由各报价行于每月20日9:30公布。

这一次的LPR形成机制,与2013年相比有了较大变化:

一是报价方式改为按照公开市场操作利率加点形成。其中,公开市场操作利率主要指中期借贷便利(MLF)利率,MLF期限以1年期为主;

二是在原有1年期一个期限品种基础上,增加5年期以上的期限品种;

三是报价行范围代表性增强,在原有10家全国性银行基础上增加城市商业银行、农村商业银行、外资银行和民营银行各2家,扩大到18家;

四是报价频率由原来的每日报价改为每月报价一次。

央行有关负责人对这一变化的解释是:

通过改革完善LPR形成机制,可起到运用市场化改革办法推动降低贷款实际利率的效果。

一是前期市场利率整体下行幅度较大,LPR形成机制完善后,将对市场利率的下降予以更多反映。

二是新LPR市场化程度更高,银行难以再协同设定贷款利率的隐性下限,打破隐性下限可促使贷款利率下行。监管部门和市场利率定价自律机制将对银行进行监督,企业可以举报银行协同设定贷款利率隐性下限的行为。

三是明确要求各银行在新发放的贷款中主要参考LPR定价,并在浮动利率贷款合同中采用LPR作为定价基准。为确保平稳过渡,存量贷款仍按原合同约定执行。

四是中国人民银行将把银行的LPR应用情况及贷款利率竞争行为纳入宏观审慎评估(MPA),督促各银行运用LPR定价。

款市场报价利率(LPR)为:1年期LPR为4.25%,5年期以上LPR为4.85%。以上LPR在下一次发布LPR之前有效。

至此,我们已经弄懂了LPR的来龙去脉。

如果可以做简单的理解,我们也可以将LPR理解为“市场化的贷款基准利率”。

个人房贷为什么和LPR挂钩?

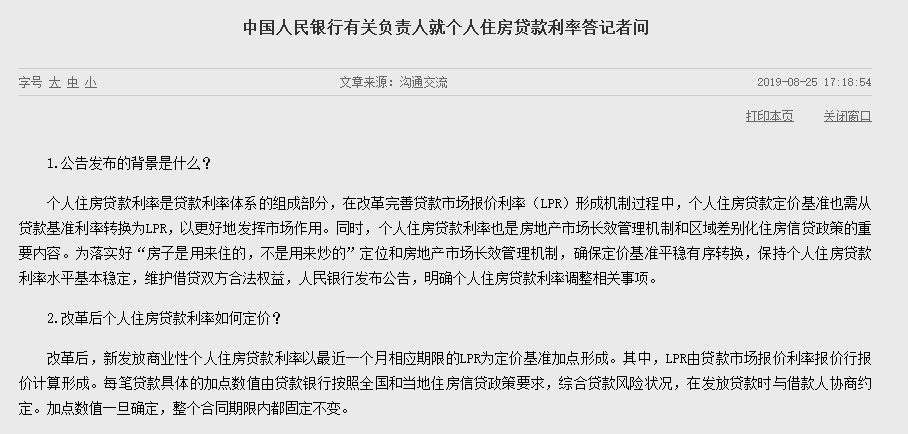

这个问题直接可以用央行答记者问来回答:

个人住房贷款利率是贷款利率体系的组成部分,在改革完善贷款市场报价利率(LPR)形成机制过程中,个人住房贷款定价基准也需从贷款基准利率转换为LPR,以更好地发挥市场作用。

同时,个人住房贷款利率也是房地产市场长效管理机制和区域差别化住房信贷政策的重要内容。

为落实好“房子是用来住的,不是用来炒的”定位和房地产市场长效管理机制,确保定价基准平稳有序转换,保持个人住房贷款利率水平基本稳定,维护借贷双方合法权益,人民银行发布公告,明确个人住房贷款利率调整相关事项。

2019年10月8日之后,个人按揭贷款利率,是升了还是降了?

这个问题没有标准答案。

但毫无疑问,10月8日以后,个人住房按揭贷款利率,最重要的影响因素就是LPR。

首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率(LPR),二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率(LPR)加60个基点,即LPR+0.6%。

假定你所在的城市,首套房利率就是LPR,二套房利率就是LPR+0.6%。

那么,按照2019年8月20日贷款市场报价利率(LPR)为:1年期LPR为4.25%,5年期以上LPR为4.85%。

你的5年期以上的首套房房贷利率就是4.85%,二套房的房贷利率就是4.85%+0.6%=5.45%,你可以算一下,你的房贷利率是升了还是降了?

但是,从我们前面分析的LPR的形成机制和逻辑来看,LPR正是为了运用市场化改革办法,推动实际利率水平明显降低,解决融资难的问题。

因此理论上来讲,LPR与现在的央行贷款基准利率相比,应呈逐步下降之势。

但是,央行最新的房贷政策也给LPR设定了系数底线:首套房不能低于LPR,二套房不能低于LPR+0.6% 。

这既体现了未来房贷利率的底线,也体现了差别化利率的政策逻辑。

城市之间将呈现较大差异

央行的房贷新政中,规定了首套房和二套房的底线。此外,非住宅的商业用房贷款利率,参照二套房,即LPR+0.6%。

但请注意这是底线。

公告中的第四条:

人民银行省一级分支机构应按照“因城施策”原则,指导各省级市场利率定价自律机制,在国家统一的信贷政策基础上,根据当地房地产市场形势变化,确定辖区内首套和二套商业性个人住房贷款利率加点下限。

住房按揭贷款利率底线以上部分,取决于购房者所在省一级的人民银行,根据当地房地产市场形势变化,所确定的加点下限。

每个人所拿到的按揭贷款利率可能会不一样。

公告中的第五条:

银行业金融机构应根据各省级市场利率定价自律机制确定的加点下限,结合本机构经营情况、客户风险状况和信贷条件等因素,明确商业性个人住房贷款利率定价规则,合理确定每笔贷款的具体加点数值。

如果你确信,你的个人信用资质较好,你完全可以和你的贷款银行讨价还价。

按揭房贷中途,可以重定利率

公告中的第二条:

借款人申请商业性个人住房贷款时,可与银行业金融机构协商约定利率重定价周期。重定价周期最短为1年。利率重定价日,定价基准调整为最近一个月相应期限的贷款市场报价利率。利率重定价周期及调整方式应在贷款合同中明确。

房贷中途是不是进行利率重定价,取决于你的预期和愿望。如果你预期,LPR会逐渐降低,不妨赌一把。

最后,来谈一谈核心问题。

新的房贷政策,对房地产市场走势的影响:

时下,除部分中小银行以外,各大银行流动性并不紧张。

但之所以按揭贷款放款速度慢,甚至难贷,是因为央行的规模控制。

在LPR形成机制的分析中,我们已经知道,LPR的形成主要和MLF相关。

因此,未来如果银行流动性宽裕,中期借贷便利(MLF)利率下降,就会直接导致LPR的下降,自然也就导致个人住房按揭贷款利率的下降。

绕了一圈,回到了原点。

货币流动性充裕,按揭贷款利率下降,对楼市利好;反之,货币流动性紧张,按揭贷款利率上升,对楼市利空。

而这种传导,将非常直接和及时。

到目前为止,各家商业银行仍将申请房贷按揭的客户,视为优质客户。在利率比较市场化,银行间竞争较为激烈的前提下,银行一般不舍得将房贷客户拒之门外。

更为有趣的是,未来央行存贷款利率的变化,将不会再直接影响你的房贷利率,这一点非常重要。

换句话说,某一天央行宣布降息了,和你的银行按揭贷款也无关。

这句话的含义,你应该懂的。

安民告示:2019年10月8日以前的按揭贷款,仍按老政策执行,和新政无关。